Rynek pożyczki leasingowej rośnie sukcesywnie, osiągając pod koniec 2018 roku wolumen 11 mld PLN. W 2019 roku na zainteresowanie tą formą finansowania auta mogą wpłynąć nowe przepisy podatkowe, które weszły w życie od 1 stycznia br. Według nich przedsiębiorca może zaliczyć do kosztów podatkowych jedynie 75 proc. wydatków na elementy eksploatacyjne, a pojazdy powyżej 150 tys. rozliczane są na nowych zasadach.

Eksperci przewidują, że w związku ze zmianami przepisów może wzrosnąć zainteresowanie alternatywnymi produktami leasingowymi. Przedsiębiorcy, chcąc uzyskać finansowanie na samochody firmowe, do tej pory najczęściej brali pod uwagę dwie formy finansowania: kredyt lub leasing. W tym roku może wzrosnąć zainteresowanie pożyczką samochodową, która jest ciekawą alternatywą dla tych produktów. Nadal najczęściej przedsiębiorcy finansują w ten sposób maszyny i urządzenia, ale coraz częściej decydują się w ten sposób finansować również samochody osobowe.

Przewidujemy, że w 2019 roku klienci mogą wykazać większe zainteresowanie produktami alternatywnymi dla leasingu tj. wynajmem długoterminowym oraz pożyczką. To ostatnie rozwiązanie jest skierowane dla klientów, którzy z różnych względów poszukują innej oferty niż leasing samochodów osobowych do 3,5 tony. Chociaż jest to produkt oferowany przez firmy leasingowe, to jest podobny do klasycznego kredytu bankowego. Przedsiębiorca uzyskuje środki pozwalające na zakup dowolnego pojazdu, w zamian spłaca miesięczne raty, zgodnie z ustalonym harmonogramem. Przez cały okres umowy to pożyczkobiorca jest właścicielem samochodu – podkreśla Monika Ostaszewska, kierownik ds. wdrażania produktów w PKO Leasing.

Jak nie leasing to co?

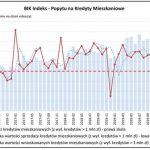

Na decyzję o finansowaniu samochodu poprzez alternatywne produkty finansowe może wpłynąć zmiana w rozliczeniu przepisów podatkowych, która znosi uprzywilejowaną formę rozliczenia, jaką do tej pory był leasing. To może spowodować, że część przedsiębiorców będzie bardziej otwarta na inne formy finansowania np. pożyczkę leasingową. Obecnie stanowi ona niewielki procent w całości struktury branży leasingowej – 13 proc. rynku. Największy udział w tym segmencie mają maszyny i urządzenia, które stanowią 59 proc., jednak w 2018 roku już co czwarta pożyczka była przeznaczona na samochód osobowy.

Lider rynku leasingu również dostrzega potencjał w rozwoju rynku tego typu produktów, dlatego PKO Leasing ma do zaoferowania klientom Pożyczkę dla Przedsiębiorcy. Monika Ostaszewska z PKO Leasing tłumaczy, dlaczego jest to korzystne rozwiązanie dla przedsiębiorcy. To, co nas wyróżnia, to wpłata własna od zera zł i okres finansowania aż do 84 miesięcy. Dodatkowo przewidzieliśmy elastyczny harmonogram spłat, na uwagę zasługują oferty z harmonogramem rocznym w opcji 50/50, 3×33 oraz 4×25. Produkt ten obejmuje możliwość finansowania pojazdów nowych i używanych, a minimalny okres finansowania to 6 miesięcy. Dodatkowo finansujemy VAT w całym okresie trwania umowy.

Z pożyczki leasingowej mogą skorzystać nie tylko istniejące od lat przedsiębiorstwa, ale także nowo powstałe firmy. Mniejsze są również wymagania w porównaniu do klasycznego kredytu samochodowego, a środki przyznawane są w oparciu o uproszczone procedury.

Newseria